こんにちは、たくやです。

福岡県で終活アドバイザーをしており、老後お金の不安や健康の悩みの解消、副業や資産運用をして年金+αお手伝いをしています。

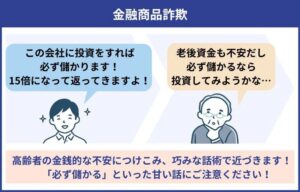

今回は、終活中にやってはいけない 投資商品の話になります。

こないだ銀行に投資商品を

勧められたんだけど

よく分からなかったわ

銀行の商品には注意が必要になります

分からない物は契約をしてはいけません

そんなに意味が分からなかったから

相談しますと言って帰ってきたわ

よかった、終活用の資金を

一気に失う可能性もあるんです

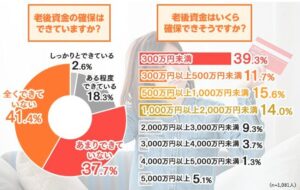

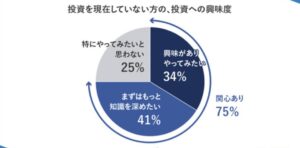

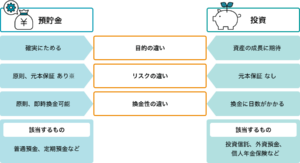

老後のお金の事が心配、しかし、金融や投資の事は、誰も教えてくれず難しくてよく分からない、そこで面倒だからプロに任せてしまい老後資金を大きく減少させてしまいます。

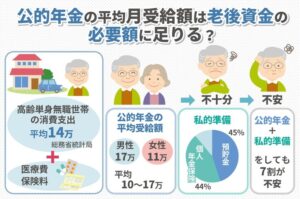

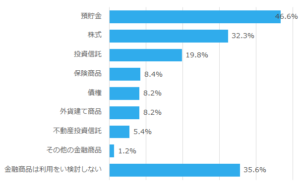

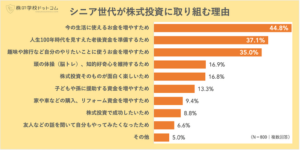

以前は60歳と言うと、高齢者のイメージになっていましたが、今では60歳は定年でなく通過点、それまで築いてきた貯蓄の他、まとまった資金をお持ちの方も少なくありません。

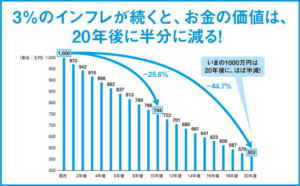

そして、現代で言われているのが長生きリスク、長生きをするほどお金が必要、そこから年金で足りるか足りないか不安になり、よく分からない資産運用を始めてしまい騙されてしまうのです。

お金の悩みは健康にも直結し、常に脳裏をよぎり不安から老人性うつを招く方も少なくはありません、まずは必敗法を学んで老後資金を減らさないようにしていきましょう。

資産を増やすのは長丁場

失うのは一瞬になります

・超複雑な仕組債

・金利に騙されない新興国通貨債券

・自分のお金が配当になる分配投資

全ての会社は慈善事業ではありません

利益を上げるために犠牲にならないように

目次

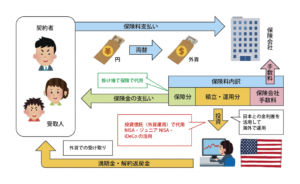

対面の商品は買わないようにする

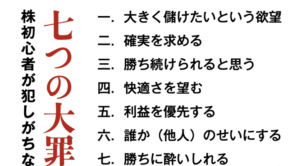

多くの人が自分は、詐欺にあわない、変な商品を買わないと思っていますが、現実は、本人が希望する運用とは大きくかけ離れている事が多くあります。

ちゃんと説明を受けたつもりが受けていなかったり、大手や地元の銀行だから安心、対面相手が丁寧だったなど、全く資産運用と関係ない点で大金を運用に回す方も

しかし、蓋を開けてみると不必要に高すぎる手数料を払い続け、投資商品も値下がりし、担当に問い合わせをしても上手に交わされて、日に日にマイナス運用になってしまうのです。

対面の銀行、証券会社の窓口や保険屋さんが勧めてくる商品は、ほとんどの商品が手数料が高く、金融庁が毎年指摘が入っています、老後資金を守るためにも知識武装で乗り越えましょう。

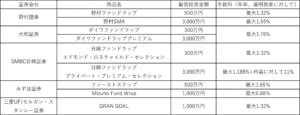

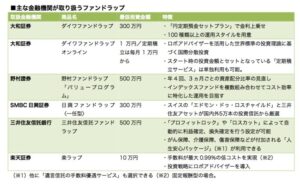

割高な手数料のファンドラップ

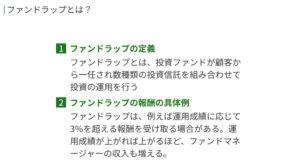

金融機関が提供するファンドラップは、数年前から金融庁も、内容を吟味する事が必要と提言しており、年間の運用コストが非常に高く効率が悪い投資商品に

窓口では、ほぼお任せで手間がかからず、しかも、安定したリターンが期待できる商品と説明されますが、リスクの割には大したリターンはなく資産が大きく減るのがファンドラップ

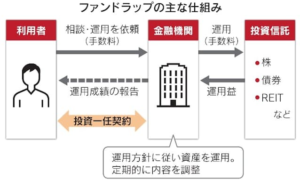

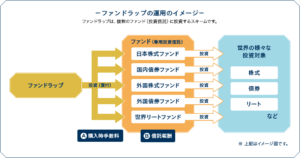

前提としてファンドラップは個別の株式や債券、投資信託のような金融投資ではなく、金融機関が顧客に代わって複数の投資信託を組み合わせて運用する「金融サービス」

シニア層になるほど面倒ごとを嫌い、投資などに関して勉強をしなくなり判断を自分でやるのが億劫に、手数料が高くても運用してくれるならと、ファンドラップを利用してしまいます。

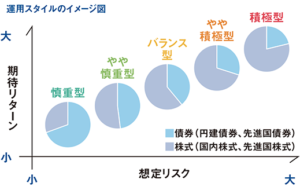

ファンドラップを利用する場合、金融機関の営業担当が資産の把握、素早く計算をし、慎重型やバランス型、積極的型などを提案、しかし、具体的なリターンの話の明言はありません

期待リターンやリスクを提示されたとしても、年間の目標値とはかけ離れた物になり、自分で調べようとネットで探しても情報提示がないものばかり、窓口のみでの確認になるのです。

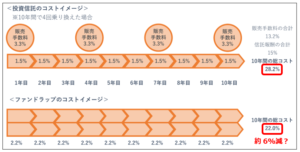

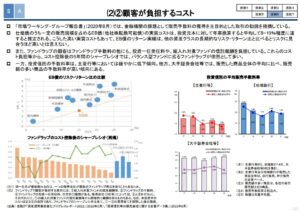

日本のファンドラップの最大の欠点は運用コスト、個々の投資信託に手数料がかかり、また、まとめる事でもコストが増加、最終的に毎年2~3%の手数料を払わされます。

運用実績が運用コストを上回らないと実質赤字になってしまい、預けた資金は目減りしていきます、実質2~3年で各ファンドラップ解約する人が増加しているのです。

窓口では長期投資だから、解約は損と言われ解約を躊躇されますが、長期分散投資はリスクを抑えながら安定のリターンを目指す時にいい、運用コストが高いと足枷にしかなりません。

運用コストは年率0,2%を超えると高いと言われる中で、年間1%以上のコストを払っていたら、こちらのための投資でなく、相手の手数料のために投資をしているような物になります。

金融庁の調査では、ファンドラップの運用コスト分をリターンで吸収できず、コスト控除後リターンがマイナスになっているケースが多い事が分かっています。

銀行や証券会社で紹介されているファンドラップ、簡単やおまかせと言う言葉に釣られがちになりますが、自分の大事なお金を守るためには契約、運用してもらう必要はありません。

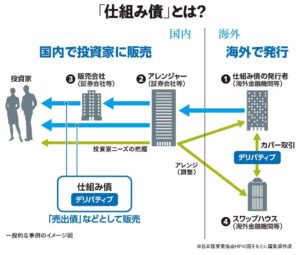

現在増加中の仕組債(EB債)

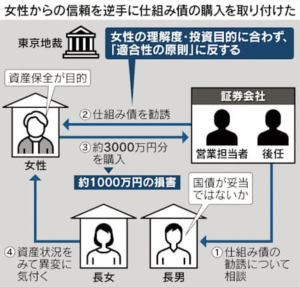

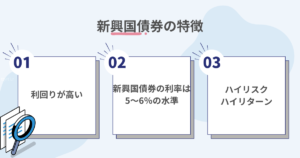

ファンドラップと並んで、シニア世代が手を出してはいけない金融商品の代表格が、仕組債の一種であるEB債、仕組債の種類にも多種多様あり、多くのトラブルの元に

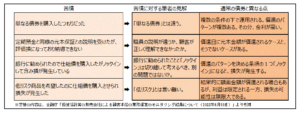

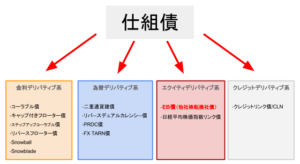

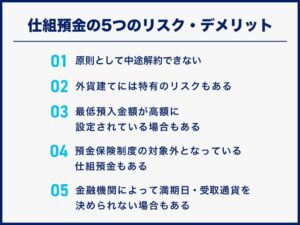

元からトラブルが多かった商品で、2022年に金融庁からの指導もあり、多くの金融機関では販売停止、もしくは一部の顧客に対する限定的な販売になりました。

これは、商品性の問題ではなく、販売する側の提案方法と姿勢が一番大きな問題となり、顧客に正しく仕組みやリスクに理解がないまま、購入させていた事が原因と考えられています。

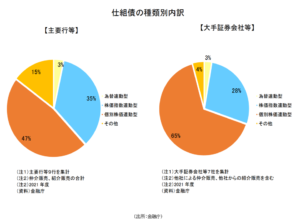

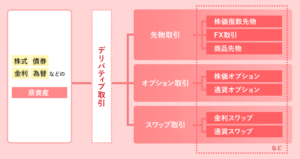

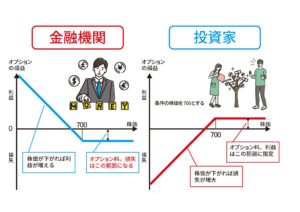

EB債を含む仕組債は、債券にデリバティブ(金融派生商品)と呼ばれる仕組みを組み込んだ金融商品のことになり、先物取引、オプション取引、スワップ取引を組み込んで複雑化に

その結果、よく分からないまま仕組債を購入したが、株式相場の下落によって大損する事態が相次ぎ、金融庁も無視できない大きな問題になり、泣き寝入りするシニア層が増えています。

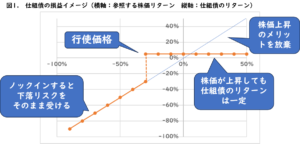

仕組債の多くが特定銘柄の株価と連動するハイリスク・ハイリターンな金融商品で安定とはかけ離れた商品、運用どころか資産の預け先になりません。

仕組債は、一般的な債券より表面上の金利が高いものの、シンプルな個別銘柄の株式投資と違い一定以外のリターンは増えません、そして、株価が下がれば含み損が膨れ元本がゼロになる事も

金融庁のサンプル調査でも3ヶ月で元本の8割を損したケースもあり、リターンの分布をみると損失の裾野(すその)が広く、大きなリスクが常に潜んでいる事を頭に入れる必要があるのです。

仕組債は、非常に複雑で、販売している側もその特性や性質を説明が出来ないまま進め、こちらの老後資金を奪い、トラブルの火種、もしくは泣き寝入り状態に

債券は、選ぶ物によりますが、非常にシニア層向けにはなりますが、仕組債にして複雑化をする必要はありません、理解出来ない物には投資をしない鉄則を

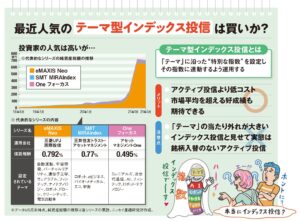

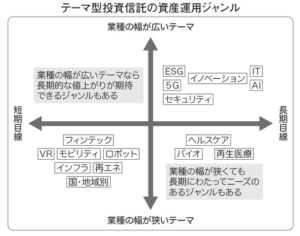

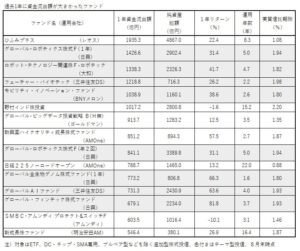

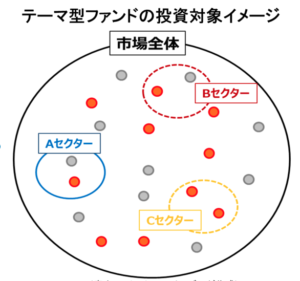

話題性が注目テーマ型投資信託

テーマ型投資信託とは、特定テーマに基づいて組み込む銘柄になり、これから期待される先端技術や社会情勢を反映したものが目立ちます。

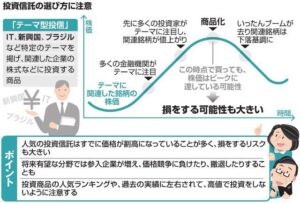

テーマ型投資信託はアクティブファンドの一種、社会的にに話題のテーマを取り上げるので、投資の初心者にも分かりやすく、TV等でよく見るのですが、そこが落とし穴に

テーマ型投資信託では、話題性を重視するばかりで中身が伴っておらず、銘柄を分散投資するあまり、テーマとの関係が薄い物が組み込まれたり、分散しすぎのケースも

テーマ型投資信託は、市場全体から有望な銘柄を選ぶのではなく、特定のテーマに沿った業種に絞って投資をするために、ブームが終わるとパフォーマンス低下、短命に終わる事も

更に、比較的高いコストも重荷になり、インデックス投資とは、大きく差が開くことも珍しい話ではなく、高リスクをとっている割に、リターンがマイナスになる事も多いのです。

しかし、テーマ型投資信託は、投資する側も販売する側からも説明がしやすく、TVで話題のっと言うだけで話が弾み、分かりやすいが特徴で投資、運用を始めます。

そして、テーマ型投資信託は実績がない物が多く、過去の実績、他者との比較が出来ない物ばかり、実績がないもの、良く聞くから大丈夫投資を行うのはやめておきましょう。

金利の裏側に落とし穴、新興国通貨建て債券

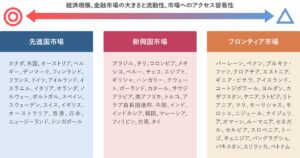

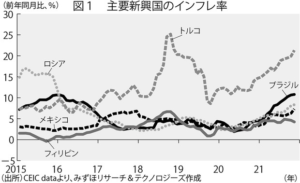

新興国は主に経済が急成長している国のことを指し、ブラジルや中国、ロシア、インドにアジア各国などを含みます。

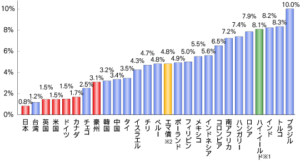

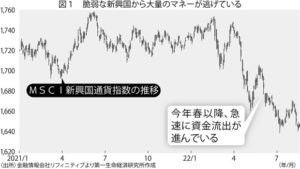

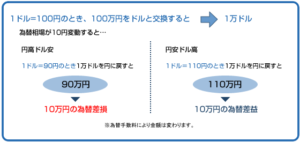

新興国は、高い経済成長ゆえに資金需要が旺盛で金利が高く、世界各国から多くの資金が流入、日本銀行の金利とは違い、遥に高い金利に魅力を感じ投資をしてしまいます。

しかし、日本円換算した場合で見ると、日本円ベースでの利息受け取り額が大きく減ってしまい、元本自体も値下がり、トータルで大きな含み損になるケースがほとんどに

通貨ですので、新興国通貨と日本の為替レートの変動による「為替リスク」が生じ、日本対アメリカのような小さなレートでなく、新興国は日々大きく変動します。

利回りが5%~10%付いたとしても、円高になると、その利回り以上の変動があるので、簡単に損してしまい、円安を待っていても一向に回復が見込めない状況に

新興国は、日本のように法整備が進んでおらず、銀行や国債であっても不安定、インフレも数%などではなく、数10%の変動が起こる事もあるのです。

また、ドルやユーロとは違い、為替の手数料も高額になり、金利で利益を上げたとしても、円に変える事で利益がなくなる事も珍しくないのです。

新興国通貨は、高い金利が付きますと言った言葉には嘘はありません、しかし、自分の資産を増やす、老後のためには新興国通貨関係の投資商品は不要になります。

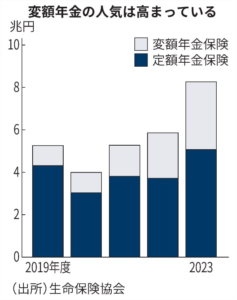

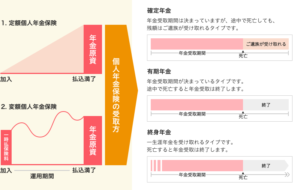

保険に騙される変額個人年金保険

保険と名前が付いていますが、金融商品に近いものがあり、近年このような保険と投資信託を加えた商品が増えているのです。

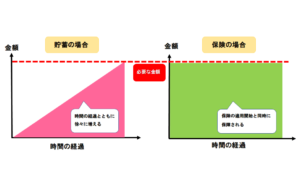

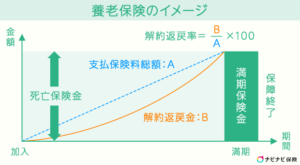

様々な金融商品の中でも保険は特殊になり、ほとんどの金融商品は投資した資金を増やす事が目的になりますが、保険はケガ、病気、そして死亡と言ったアクシデントに備えるのが目的に

保険はあらかじめアクシデントの際に受け取れる金額が決まっており、それまでに支払った保険料に関係なく、金額を受け取れ「貯蓄は三角、保険は四角」と例えられます。

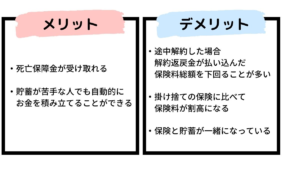

しかし、保険商品の中には、保険の仕組みと株式や外国通貨建てで、運用する物をセットにし複雑化、保険と名前が付いていますが、運用目的になっている商品が年々増加傾向に。

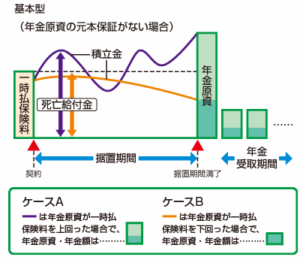

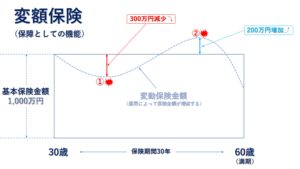

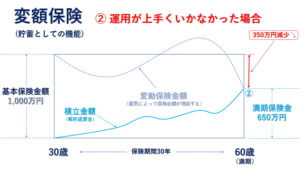

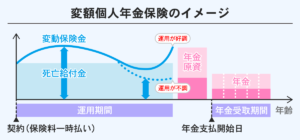

特にシニア層が手を出してはいけないのは、変額個人年金保険、名前は違えど、この仕組みの商品は、契約者が支払った保険料の積立金の一部を運用する物です。

運用がうまく言った場合は、通常の保険商品より受け取る保険金額は多くなり、うまくいかなかった場合は、保険料よりも受取額は減少してしまいます。

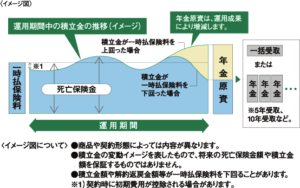

運用は主に養老保険と呼ばれる有期型と終身型に分かれており、支払い方法も分割払いと一時払いに分ける事が出来ますが、多くの人が一時払い終身の変額年金保険に加入させられます。

そもそも保険とはかけ離れた商品となり、運用実績によって受け取り年金額、保険金、解約返戻金が代わり、インフレに対応出来ず、本来の老後資金どころでなく資金が目減りします。

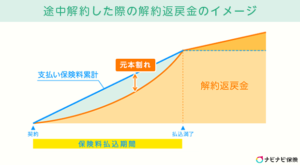

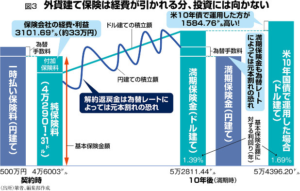

変動個人年金保険を契約すると、まず購入時の手数料が差し引かれ、運用中には投資信託の費用に加え保険金等を賄うための費用もかかるなど、コストお化けに

これらの商品のような貯蓄型保険の手数料は提示がなく、計算上40%〜80%とされ、もし100万円で契約した場合、元本が20~60万円からのスタートとなるのです。

保険と投資信託を組み合わせる事で複雑化、日本人の多くが好きな「保険」と言う言葉でこちらを安心させて契約を迫りますが、保険は保険、投資は投資と断りましょう。

そして、現在苦情が殺到している保険が外貨建て生命保険、保険料を米ドルなどの外貨で支払い、日本より金利が高い外貨で運用される保険、投資商品になります。

ただし、そのような上手いは話はなく、円を外貨に変えて保険料を支払ったり、外貨で受け取りする事で為替手数料に加え、為替のリスクが大きくのしかかります。

他にも、外貨建て生命保険は仕組みを非常に複雑化し、予定利回りや途中解約の際に契約者の不利になる事が多く、保険に入った瞬間に損をしてしまう商品になります。

この手の商品は、顧客が運用で利益を出す投資商品ではなく、販売側が手数料で必要以上に利益を得ている商品ですので、勧められたとしても加入は不要になります。

超ハイリスクで複雑レバレッジ型商品

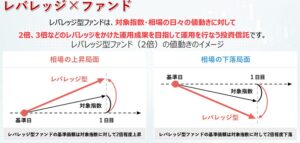

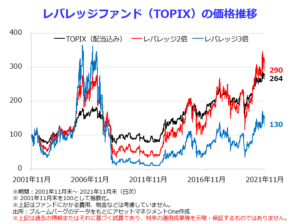

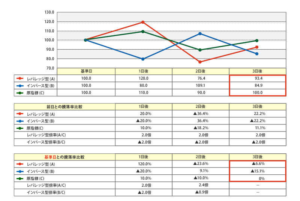

投資は基本、自己資金で行う物ですが、中には借入(借金)を組み合わせて投資額を膨らませる事が出来る物もあり、これをレバレッジ投資と言います。

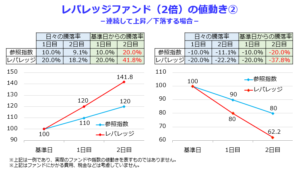

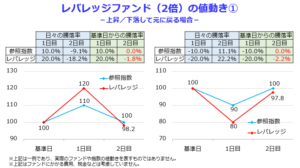

レバレッジ型は、日経平均株価やトピックス、S &P500など対象となる指数の2倍や3倍の値動きをするように設計をされている物

この反対にインバース型は、日経平均株価やトピックスなどの指数の負の倍率をかけて連動される投資商品になります。

この話を聞くと、株価の天井や底値で買う、逆張りで上手に買えば大きな利益を生むと考えますが、経済の未来は誰にもわからず、投資のつもりがギャンブルの投機に変わります。

そして、レバレッジ商品は他の投資商品とは違い、長期投資をすればいずれ上がると言う事はなく、仕組み上、ボックス相場の場合は、価格がどんどん下落をしていきます。

加えて、レバレッジ型は仕組み上、日経平均株価のようなインデックス指数を対象としていても、コストが高い事があり、長期保有で値動きとコストが大きく負担になります。

老後資金でギャンブルのような運用をするのは控えた方がよく、株の値動きは誰も分からず、レバレッジ取引はストレスもの元に、感情的にもなりやすので手出しは不要になります。

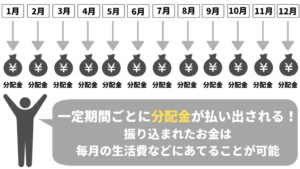

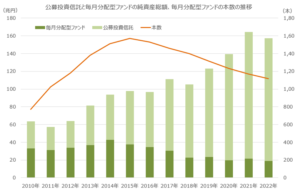

毎月元本が減っていく毎月分配型投資信託

毎月分配投資信託は、名前の通り毎月分配金を受け取る事ができ、年金の足し、自分へのお小遣いになどを営業トークに販売をされています。

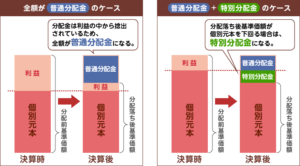

しかし、毎月受け取れる分配金には裏があり、毎月分配型投資信託の分配金は普通分配金ではなく、特別分配金の合計になり、利益からの分配はない点に落とし穴があります。

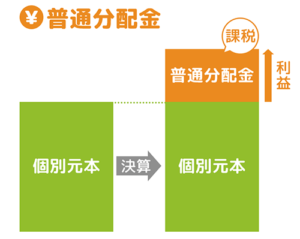

普通分配金は投資信託の元本の運用により、生じた収益から支払われるので、私益分の取り崩し、利益部分から先出しをされ、出される分配金に課税され手元に支払われます。

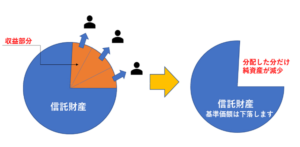

その反面、特別分配金は、別名「元本払戻金」とも呼ばれ、自分達が支払った元本を取り崩して払い戻されている物、簡単な話自分のお金が配当金に回ってしまっているのです。

しかし、運用をしている本人は、毎月分配金が振り込まれるために利益を上げている錯覚に陥りますが、実際は自分達のお金が戻ってきているだけで、日々元本は減少

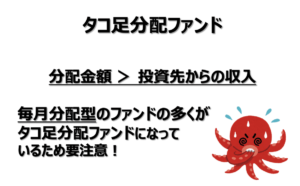

時間が経てば多くの毎月分配投資信託が、自分の足を食べるタコに例えて、「タコ足配当」となり、気が付いた時には、分配がなくなり、元本も目減り老後資金を失うことになるのです。

金融庁も毎月分配型投資信託には否定的なスタンスを取っており、老後資産の運用、長期投資には向かないとしていますので、毎月〇〇投資などの商品に手出しは無用になります。

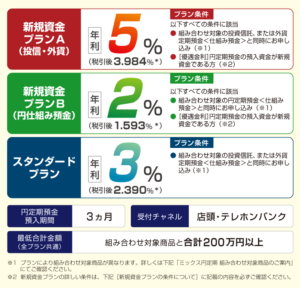

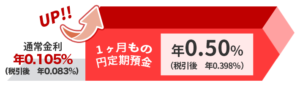

今だけ優遇金利キャンペーンのからくり

シニア世代の中には、退職金や相続でまとまった資金が手元に入った際に金融機関に相談してしまう方が多く、いまだにお金の事は銀行でアドバイスを求めてしまい

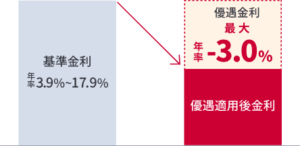

そこで銀行に相談した際に、預金+投資信託•外国債券のような組み合わせ商品で優遇金利キャンペーンを提案される事がよくあります。

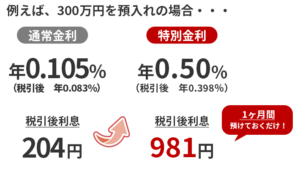

これは、投資信託や外国債券の運用債権のような商品を購入すると、その金額の範囲内で別途、円預金に微量の金利を付けるのですが、このような商品は適用金利でなく、実質金利の確認を

銀行は近年のような低金利時代に、金融機関がこれだけの金利が付けれるのは、高い預金金利をつけても金融機関にはそれ以上の利益を上げる事が出来るのです。

更に、優遇金利は年利表記ですが、実際に適用されるのは数ヶ月で、金融機関が指定した投資信託、債権の購入、金利が適用されるのは一定の金利までと、相手優位な条件付きに

金利キャンペーンでは見た目の表面金利ではなく、税引き後の実質利回り、手元に払い戻される金額を確認しましょう、相当のまとまった金額を入れなければあまり効果はありません

このような商品に付いてくる手数料も高く、外国の投資信託や債券を組み合わせると、為替手数料がかかり、実質旨味のないキャンペーンになる事が多いのです。

キャンペーンはあくまで売り出し文句、手数料を取るためでこちらの利益にはなりません、キャンペーンやお得というフレーズに騙されないように

投資商品の購入は

自分での判断が必須に

まとめ:老後資金を失わない投資

銀行や証券、保険屋さんの手数料に

ならないようにしないとね

今はネットバンクで

自分で投資、老後資金の

準備をしていきましょう

本日は、終活中にやってはいけない 投資商品の話を解説していきました。

・増加中の仕組債に注意

・テーマ型投資信託は落ち目

・外国株や外国債券の為替リスク

銀行や証券、保険会社は、シニア世代の預金や退職金、相続のお金を狙って営業、商品を進め、あなたのお財布に手を忍ばせてきます。

マネーリテラシーが無いと、お金の不安を煽られてしまい契約、現役世代に溜め込んだ資金が一瞬で相手の手数料に消え、厳しい生活をせざる終えなくなるのです。

反対にマネーリテラシーがある人は、手数料がお得なネット証券での老後資金、これからのお金を上手に運用していき、お金に苦労をしない老後を送っていくのです。

本日紹介した商品も、そのままで紹介はされず、名前を変えて日々巧みな営業で販売をされていますので、これらの投資商品を購入せずに手元にお金を残していきましょう。

知識を蓄えて自分のお金は

自分の力で守っていきましょう

最後まで見ていただきありがとうございました。

↓終活で分からない事や迷子になったら↓

このブログでは終活に関する質問・相談を募集しています

YouTube:https://www.youtube.com/@takuyasyukatu0125

X(旧Twitter):https://x.com/takusyukatu0125

インスタ:https://www.instagram.com/takusyukatu0125/

- 【腎臓を静かに守る食卓】今日からできる腎臓ケアの新習慣 腎機能を守るための食べる整え方

- 【腎臓を守る生活術】知らないうちに進行する慢性腎臓病 今日から始める腎臓ケア入門

- 【腎臓を知る】9割の人が守れる腎臓 透析を遠ざける腎臓の守り方 腎臓に優しい暮らし方

- 【年齢と共に食事に変化】体を若く保つ食べ方 老けてしまう食べ方 今日から健康長生きご飯

- 【小さな習慣で保つ】体を若く保つ食べ方 老けてしまう食べ方 今日から健康長生きご飯

コメント